近年、安定的な地方税源を確保するという名目で地方消費税の増税が進んできました。その一方で、地方法人2税については、偏在性が大きい、東京都への税収集中という現実のなかで、偏在是正措置が取り入れられてきました。ここではその実情を整理します。

変わってきた地方税収の構造

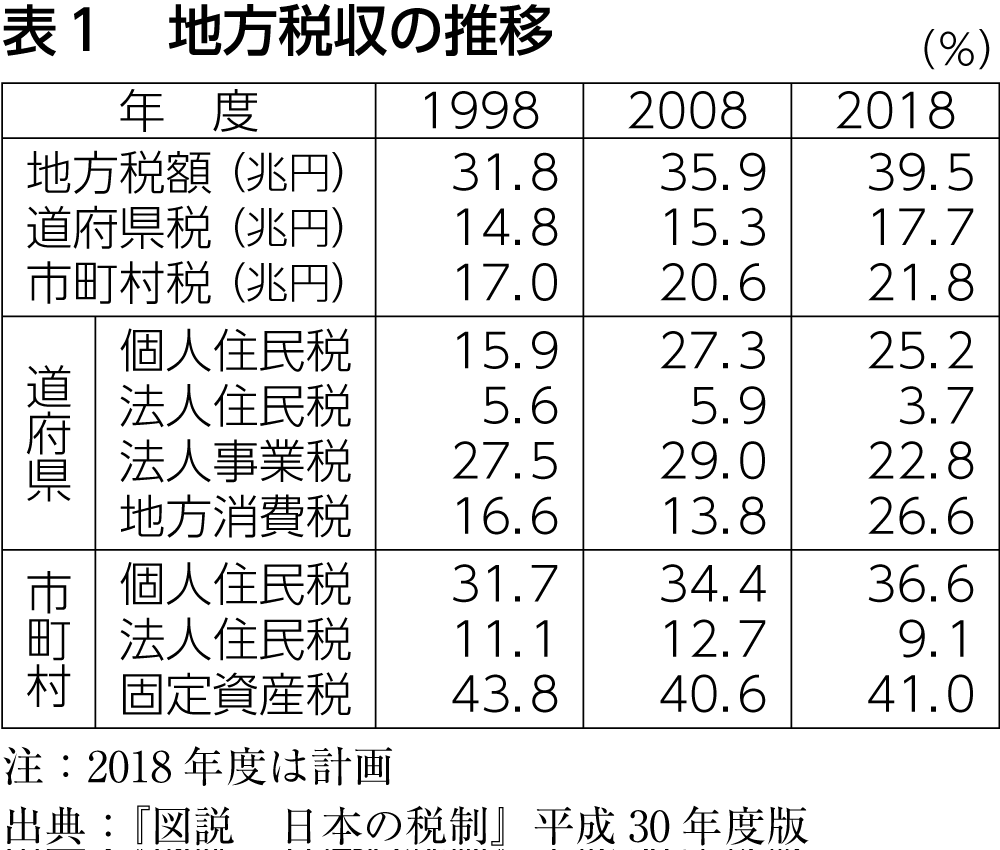

地方自治体の財政運営において地方税は最も自治的な財源であると同時に重要な歳入源です。2016年度決算をみると全国の地方財政歳入総額101・5兆円の内訳は、地方税39・4兆円、地方交付税17・2兆円、国庫支出金15・7兆円、地方債10・4兆円であり、地方税は歳入全体の38・8%を占めています(『地方財政白書』平成30年版)。ただ、地方税収の内容はこの20年間で相当に変化しています。表1をみると、次の3つのことが分かります。第1に、地方税収に占める個人住民税の比率は上昇しています。道府県税では1998年度15・9%から2018年度25・2%へと9・3ポイント、市町村税では31・7%から36・6%へと4・9ポイントそれぞれ上昇しています。これは「三位一体改革」により2007年度に実施された、国税所得税からの税源移譲(3兆円)と住民税率のフラット化(道府県民税4%、市町村民税6%)によるものです。

第2に、道府県税での地方消費税の比率は1998年度16・6%から2018年度26・6%へと10・0ポイントも上昇しています。これは1989年に税率3%で始まった消費税が、1997年に5%、2014年に8%に増税された際に、そのなかに地方消費税がそれぞれ1・0%、1・7%という税率で導入されたからです。なお各県の地方消費税額の半額は県内市町村に交付されています。

第3に、それとは反対に、地方法人課税の比率は低下しています。道府県税では法人事業税(企業の生産した付加価値額、資本金額、所得額に課税)は1998年度の27・5%から2018年度22・8%へ4・7ポイント低下し、法人住民税(均等割、国税法人税額に課税)は5・6%から3・7%へと1・9ポイント低下して、道府県のいわゆる地方法人2税の比率はこの20年間で6・6ポイントも低下しています。また市町村税でも、法人住民税の比率が11・1%から9・1%へと2・0ポイント低下しています。

地方消費税と地方法人課税

さて、地方税収におけるこうした地方消費税の増加と地方法人課税の低下という現象は密接に関係しています。自治体側は従来から安定的で偏在性の少ない地方税源の充実を求めてきましたが、それに対して国・総務省が採用した手段は地方消費税の拡充と地方法人課税の偏在是正でした。地方消費税率は1・0%(1997年度)から1・7%(2014年度)に拡充され、消費税率が10%になる2019年10月以降には2・2%に上昇する予定です。一方、地方法人課税に関しては、二つの対応がとられました。

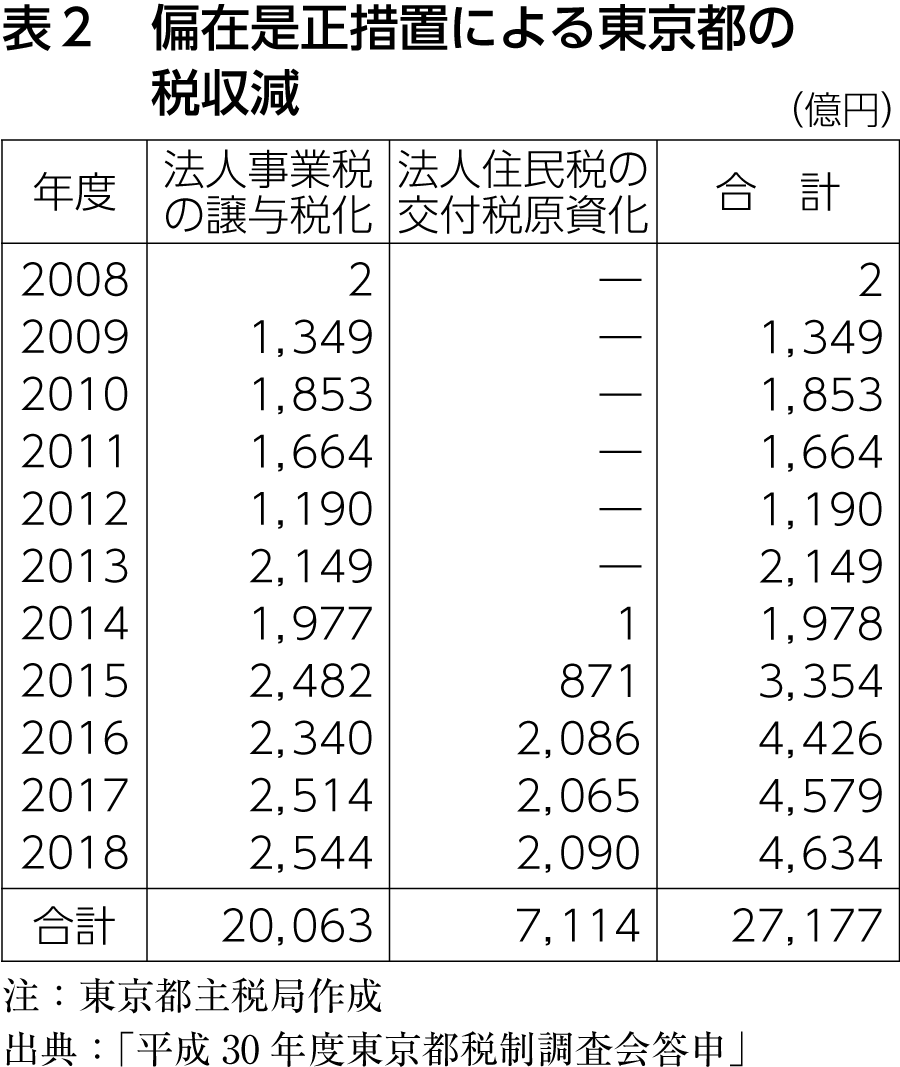

一つは、地方消費税拡充(消費税率10%段階)による抜本的な安定財源確保までの暫定措置として2008年度から法人事業税の一部を地方法人特別税(国税)に振り替え、譲与税として都道府県に「人口」「従業者数」を基準に配分したことです。これは結果的に、法人事業税収の一部を地方府県に再配分することになりました。

いま一つは、2014年度から法人住民税(法人税割)の一部を地方法人税(国税)に振り替え、その全額を地方交付税の原資に回したことです。具体的には法人住民税率は都道府県分1・8ポイント(5・0%→3・2%)、市町村分2・6ポイント(12・3%→9・7%)、計4・4ポイント引き下げられました。地方交付税も含めれば地方の財源は不変ということになりますが、東京都など地方交付税の不交付団体は法人住民税が減収するのみとなりました。

法人事業税と法人住民税は地方法人2税と呼ばれていますが、その税源(法人所得など)は大都市部に集中するがゆえに、地域間の税収力格差のもっとも大きな地方税でもありました。そして、近年の法人事業税の一部の地方譲与税化と法人住民税の一部の地方交付税原資化とは、地方税源の偏在是正として取り組まれたのでした。結果的にこうした措置は、一方では表1で見たように、地方税収に占める地方法人2税の比率を相当に低下させてきました。そして他方では、企業活動が集中する大都市部とくに東京都にとっては地方法人2税の大きな減収要因になりました。東京都の減収は表2が示すように、2018年度だけでも法人事業税2544億円、法人住民税2090億円、計4634億円になっています。また2008~18年度の11年間で累計減収は2兆7177億円ということになります。

東京都の地方税収とGDP

地方法人2税の偏在問題とその偏在是正をめぐっては、経済力が最も集中する東京都の財政と税源が一つの焦点になっています。そこでここでは東京都の経済と地方税収の関係について簡単に考えてみましょう。

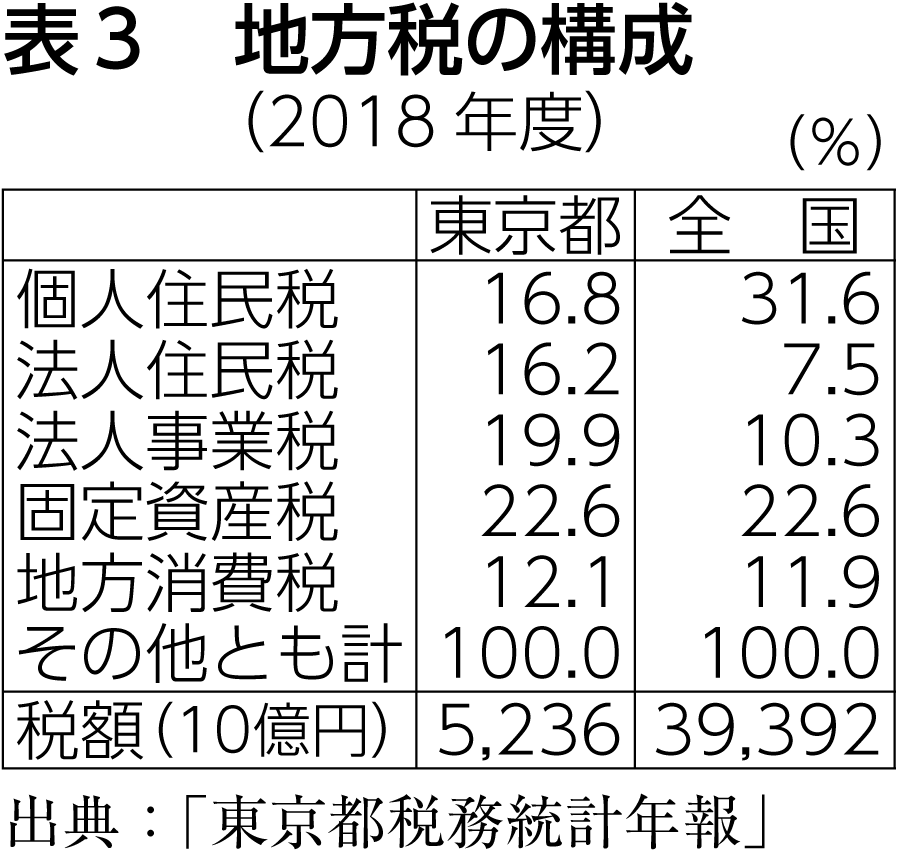

表3は2018年度の東京都(都税)と全国の地方税収の構成を比較したものです。なお、東京都制の下では本来は市町村税である特別区(23区)の法人住民税と固定資産税も都税として徴収されています。都税収入は5・2兆円で全国の地方税収39・4兆円の13%強を占めています。都税では、法人住民税(16・2%)と法人事業税(19・9%)の占める比率が高く、この地方法人2税で東京都は都税収入の36%を調達しています。全国自治体のなかでも東京都財政は地方法人2税に依存する度合いがとくに強いのです。

次に、全国に占める東京都の人口・経済力と地方税収のシェアの推移(2009年度~2016年度)を表4で見てみましょう。なおここでの東京都の地方税収には、東京都だけでなく特別区と都内市町村も含まれています。ここからは次の5点が特徴として指摘できます。第1に、東京都の人口シェアは10%強ですが、近年は持続的な上昇傾向にあります(2009年度10・2%→2016年度10・7%)。第2に、名目GDPでは東京都のシェアは19%強であり、人口以上に経済活動が集中していることが分かります(2015年度数値、全国546・6兆円、東京都104・3兆円)。しかし、この間、東京都の名目GDPの全国シェアに大きな変化はありません。第3に、個人住民税でのシェアは17%前後で、地方消費税のシェアは13~14%の水準にあり、それぞれ人口シェアよりも7ポイントないし3ポイントほど高くなっています。これは東京都民の所得水準と消費水準が全国平均に比べて高いことを反映しています。第4に、東京都の法人事業税でのシェアは25%前後で、法人住民税のシェアも27~30%であり、それぞれ名目GDPのシェアよりも5~10ポイントほど上回っています。注目されるのは、名目GDPでの東京都のシェアがあまり変わらないのに、この地方法人2税のシェアは2011年度をボトムに上昇していることです(法人住民税:2011年度26・4%→2016年度30・3%、法人事業税:2011年度24・0%→2016年度25・7%)。第5に、全体として東京都で徴収される地方税収総額(都税+区市町村税)の全国シェアは17%前後で、人口シェアを7ポイントほど上回っています。また、2011年度(16・8%)から2016年度(17・8%)へとシェアが1ポイント上昇していることが分かります。

ここで東京都内での名目GDPと地方税収の関係を簡単に見てみましょう。GDPとは国内(都内)での1年間の付加価値生産額の合計であり、当該地域での経済活動の水準を表します。

東京都「平成28年度都民経済計算」によれば、2016年度の都内総生産(GDP)は105・5兆円であり、そこから固定資本減耗(18・6兆円)、純間接税(5・5兆円)を控除した81・3兆円が都内要素所得となります。そして、この都内要素所得は、都内雇用者報酬52・9兆円と営業余剰・混合所得28・5兆円に配分されています。都内雇用者報酬には都外から通勤して都内で就労している人の報酬(給与)も含まれています。そこでそれらを相殺した都民雇用者報酬は38・2兆円となり、これは東京都の個人住民税の源泉となります。また、営業余剰・混合所得より抽出した企業所得は26・6兆円であり、これが法人住民税や法人事業税(所得割)の源泉になります。また、都内雇用者報酬と企業所得は企業が生産した付加価値額にほぼ相当し、法人事業税(付加価値割)の源泉となります。先に第4の特徴として指摘した、東京都の地方法人2税の全国シェアが、名目GDPでのシェアよりも相当に上回っているのは、この企業所得の東京都への集中がより顕著であることを意味しています。

税源格差の新たな是正をめぐって

先に述べましたように、これまで法人事業税の一部譲与税化と法人住民税の一部交付税原資化によって、地方税源の是正措置がとられてきました。そして従来の合意では、こうした地方税源是正措置は、2019年10月の消費税率引き上げ(8%→10%)に伴う地方消費税率の引き上げ(1・7%→2・2%)によって一段落するはずでした。つまり、一方で法人住民税(法人税割)の税率を都道府県分2・2ポイント(3・2%→1・0%)、市町村分で3・7ポイント(9・7%→6・0%)、計5・9ポイントをさらに引き下げて、その分だけ地方交付税の原資となる地方法人税(国税)を増額することです。

結果的に法人住民税(法人税割)の県・市町村を合計した税率は元来の17・3%から7・0%に低下します。そして、他方の法人事業税では2008年度から実施されてきた地方法人特別税・譲与税を廃止して、法人事業税に復元することでした。

ところが2018年の税制改正の議論においては、総務省「地方法人課税に関する検討会 報告書」(2018年10月)を経て、与党税制改正大綱(2018年12月)では、法人事業税の譲与税化が再編・継続されることになりました。具体的には、①消費税率10%段階において復元後の法人事業税(所得割・収入割)の一部(法人事業税収の約3割、平年度約1・8兆円)を分離して特別法人事業税(国税)とする、②特別法人事業税は譲与税として、「人口」を基準に都道府県に配分するが、地方交付税の不交付団体(現在は東京都のみ)には譲与制限の仕組み(基準の25%のみ保障)を設ける、というものです。譲与基準が従来の「人口」と「従業者数」から「人口」のみになることは、従業者数の多い東京都など大都市部には不利に働きます。また不交付団体への譲与制限は東京都だけが不利益を受けることになります。逆にいえば、法人事業税収入の偏在是正という意味ではより効果的になるわけです。

従来の合意を無視してまで法人事業税の譲与税化を延長する理由はどこにあるのでしょうか。先の総務省「検討会報告書」はその理由として次の3点をあげています。第1に、近年(2010年代)、地方税収が全体として増加するなかで地域間の財政力格差、とくに東京都と他団体との財政力格差が拡大していることです。財政力指数(基準財政収入額/基準財政需要額)を比較すると、2013年度:東京都1・093、道府県0・532、2018年度:東京都1・328、道府県0・578であり、その差は0・56から0・75へと拡大しています(東京都は都と特別区の合算)。第2に、社会経済構造の変化(第3次産業化、地方支店・支社の子会社化の進行、コンビニなどのフランチャイズ経営の成長、ネット取引の増加、外国法人の東京集中など)によって本社機能のある大都市部とりわけ東京にさらに企業所得が集中する傾向が強まっていることです。実際に先に表4で見ましたように、地方法人2税での東京都のシェアは2011年度以降上昇しています。なお、この新たな偏在是正措置を導入すると、地方法人課税の税収と県内総生産(GDP)の分布がおおむね合致すると見込まれています。第3に、全国知事会、全国市長会、全国町村会など地方団体からも新たな偏在是正措置を求められていることです。

少子高齢化が進行するなかで福祉・教育など自治体財政の果たす役割の重要性は高まっています。そのためには、地方税源の過度な偏在を是正しつつ、安定的な地方税源を確保する必要性は確かにあります。ただ、ここで考えなければならないのは、もともと法人事業税は応益原則に基づく都道府県の重要な自治税源であることです。国主導の下でその一部とはいえ譲与税化して再分配するのは、ある意味では乱暴であり地方自治の趣旨に反しかねないものです。本来は、地方自治体側が主導して、経済社会の変化に即した法人事業税の課税のあり方そのものを再検討すべきでしょう。

【参考文献】

- 総務省「地方法人課税に関する検討会報告書」2018年11月

- 東京都税制調査会「平成30年度東京都税制調査会答申」2018年10月

- 総務省自治税務局「解説 平成31年度税制改正を巡る議論について」『地方税』2019年1月号