憲法30条(法律による納税義務)

憲法や法は運動をする人が使いこなす道具です。私たちは税金を払い、その金で国や地方公共団体が生活に必要な諸条件を整備するように求める権利をもっています。

憲法30条は、「国民は、法律の定めるところにより、納税の義務を負ふ」と規定しています。それでは納税の義務が生ずるのはどのような基準によるのでしょうか。

憲法は、一国の法秩序の頂点にある根本法ですから、憲法から考え出すことになります。憲法が考える税負担の原則は応能負担原則(応能原則)と呼称されます。

応能原則は各人が経済的な負担能力に応じて税負担をするという、憲法14条の平等原則の税負担における考えです。具体的には、次に述べるように憲法14条に加 え、13条、25条、29条などの理念を生かすことでつかみとる原則です。

13条(個人の尊重・幸福追求権)

応能原則は個人所得課税(所得税や住民税)については、第1に所得を段階的に区分し順次高い税率を適用する超過累進課税を採用する、第2に同じ所得であっても、原則として、負担能力の低い勤労所得には軽い負担、富裕層が受ける利子・配当・不動産などの負担能力が高い資産所得には重い負担を求める、第3に最低生活費・生存権的財産には課税をしない、などとします。つまり、所得税は応能原則によりその所得者の一切の所得を取り込み(総合といいます)、最低生活費を控除した残額について累進税率によることを原則とします。

法人税は、法人の所得に対して課される租税であり、所得課税の一種です。法人は、零細法人は別として、独立の人格を持ち実在する存在ですから、個人所得課税と同様に総合超過累進課税を行うことが必要です(法人実在説といいます)。この考えに反対し大企業を優遇する比例税率の温存をとなえる考えが法人擬制説です。この説によれば、法人は資本主である個人の集合体であり、その所得も最終的には個人のものになる。法人に課税することは、最終的には個人のものとなる所得に対する個人所得税の前払いとなる。だから個人の受取配当を他の所得と総合して課税すれば、法人税は不要であるが、個人の配当所得を法人段階で源泉徴収するものだから比例税率でよい、という大企業に都合のいい身勝手な言い分です。だいたい儲けを全部配当していたら内部留保など生じません。財務省が2021年9月1日発表した法人企業統計によると、資本金10億円以上の大企業(金融業・保険業を含む)の内部留保は2020年度に466・8兆円となり、前年度から7・1兆円も増額し、過去最高額を更新しています。また、2020年度の労働者1人当たり賃金は579・2万円と前年度比1・2%減です。役員報酬は同0・5%増となる1964・8万円でした。配当は同11・3%増となる24・7兆円。コロナ禍で国民生活が大変になる中、労働者賃金を減らし、配当や役員報酬、内部留保を増やしています。

上場株式の配当は、金融優遇課税により、総合課税から切り離し、15・315%の税率による所得税と復興特別所得税が源泉徴収されるにすぎません。

現行の法人税(資本金1億円超)は、まやかしの法人擬制説によって単一税率(一つの税率)を採用しています。単一税率は、所得の大小に関係なく一律の税率が適用され、応能原則に反します。単一税率に加え巨大企業は、数多くの企業優遇制度(引当金、準備金、連結納税、税額控除など)によって、実際の税負担は大幅に下回っています。応能原則からすれば、法人税率も現行所得税に採用されている5%から45%までの7段階程度の超過累進税率にすべきです。

14条(法の下の平等)

税負担能力は人によって差異があります。消費税は、仮に1万円の買い物をして1000円の消費税aがかかったとします。月の所得bが10万円の人と50万円の人について、消費税負担と所得の割合(a分のb)を計算すると、前者は1%、後者は0・2%です。低所得者ほど重い負担であることがわかります。このように消費税は各人の負担能力を考慮しません(逆進性といいます)。消費税は経済的または社会的関係において差別するものであり、法の下の平等に反します。

25条(生存権・国の使命)/29条(財産権)

憲法25条の生存権を原点とする同29条の財産権は生存権的財産権といいます。この財産権は、憲法13条、同25条(国民の生存権、国の保障義務)および同29条を根拠とする三位一体の財産権、つまり憲法が保障する「人権としての財産」のことです。

相続税や固定資産税についていえば、売ることを予定しない居住用の土地や建物は生存権的財産ですから非課税か低税率にする、そして大きな利益を生む巨大ビルの敷地や建物はその収益を基準に評価額を定めることが重要になります。つまり、投機的財産(商品としての土地、企業の買い占めた土地等)や資本的財産(大企業の事業用地等)のような、人権でない財産権については、応分の税負担をしてもらうのです。

応能原則の考えからすると、国税、地方税、社会保険料(限定目的税)などは、すべて応能原則にかなったものにしなければなりません。

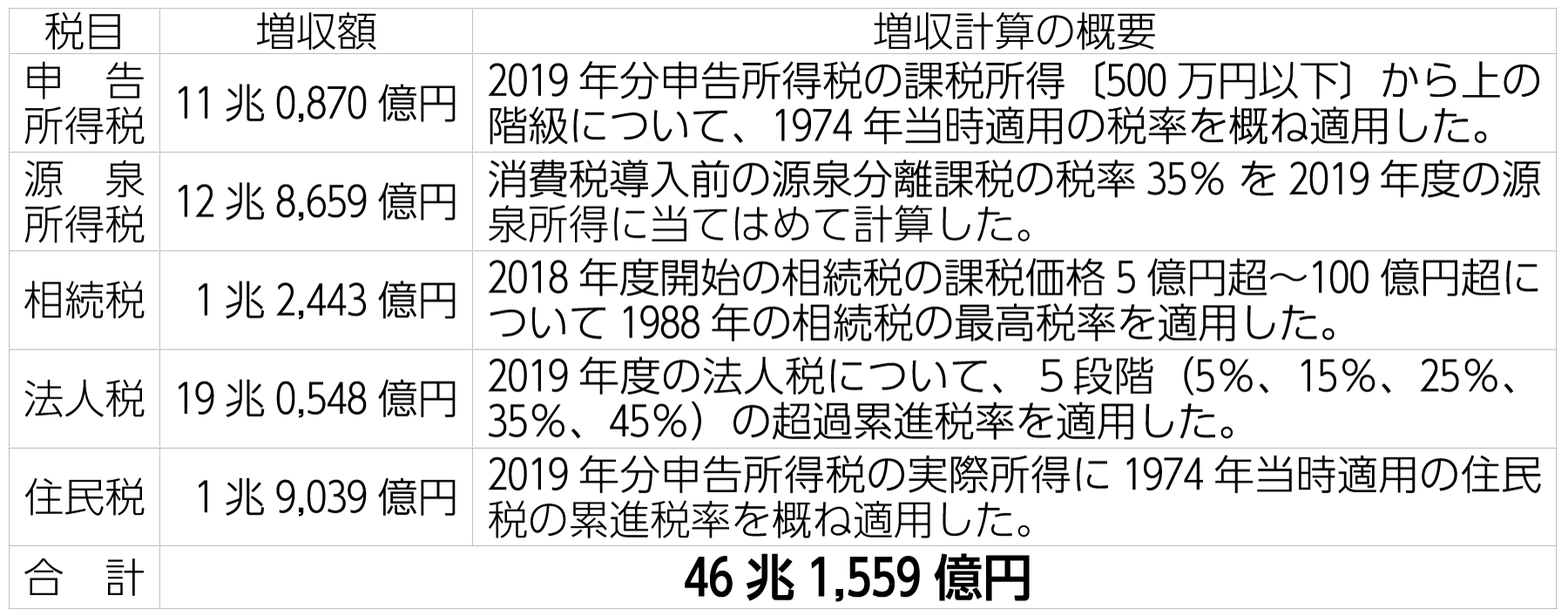

応能原則による財源計算

総合累進所得税について、宮本憲一教授は「人類の叡智」といい、「これに代わる公平で民主主義的な税制がいまのところない」と述べています(宮本憲一・鶴田廣巳編著『所得税の理論と思想』税務経理協会)。

立憲民主党、日本共産党、社会民主党、れいわ新選組の野党各党は、総選挙前に、2021年9月8日、市民連合の政策提言を受け入れ、その政策を実現する協定を結びました。税制に関する政策提言は、「所得、法人、資産の税制、および社会保険料負担を見直し、消費税減税を行い、富裕層の負担を強化するなど公平な税制を実現し、また低所得層や中間層への再分配を強化する」でした。この考えが正当性を獲得する段階を迎えています。図は総合累進所得課税による増収の試算です。