消費税の問題は、事業者に比べると、労働者や主婦層にとってはその仕組みの理解はとても難しそうです。そのことを意識しながら、なるべく易しく話を進めたいと思います。

税金からみる格差社会

所得税を中心とした税制は、比較的民主的と考えられています。その理由の最大のものは、「所得再配分機能」でしょう。社会には格差があるので、それを是正する税金の仕組みです。高額所得者や富裕層ほど高い税負担を求め、その税金を社会保障制度の原資とすることで、国民生活に豊かさを保障しようとするものです。その仕組みが壊れかかっていることが、現在の税制の大問題なのですが、そのことを少しずつ説明していきましょう。

まず、「格差社会」といいますが、どのような格差が広がっているのか、その一端を税金面からみてみます。日産のカルロス・ゴーン元会長の逮捕で、その巨額な収入に驚かれた人も多いと思います。日産本体からだけでも年間10億円という役員給与を得ていました。これは公表されていた額ですが、日本の大企業の社長の給与のなかでも群を抜いた額です。トヨタ自動車の豊田章男社長の2017年の給与総額は3億8000万円でしたから、比べてもすごい高額給与です。ところが、日本にはすごい人が結構いるのです。

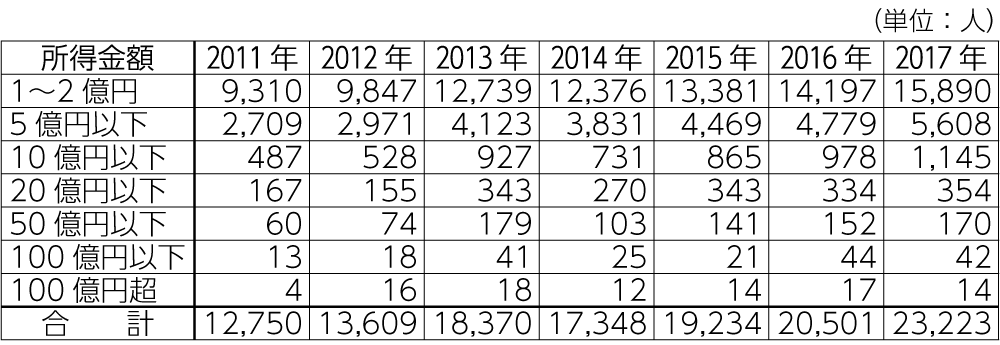

表1をご覧ください。確定申告からの集計ですが、所得金額1億円を超える人の数が増えています。2011年と2017年の比較ですが1・82倍です。100億円を超える人の数は十数名とはいえ3~4倍になっています。これに対し、2017年分の申告実績によれば、年間所得70万円以下の人は、439万4315人であり、年間所得200万円以下は1124万8875人になるのです。申告総数は2194万6363人ですので、過半数が年間所得200万円以下! これが日本の現実です(申告をしないサラリーマンの数は入っていません)。

出典:国税庁税務統計から筆者作成

新札の1万円札100枚で一束、その厚さは1㌢㍍です。1億円で1㍍の高さになります。億単位の金額を実感をもって想像できるでしょうか。

壊れている所得再配分機能

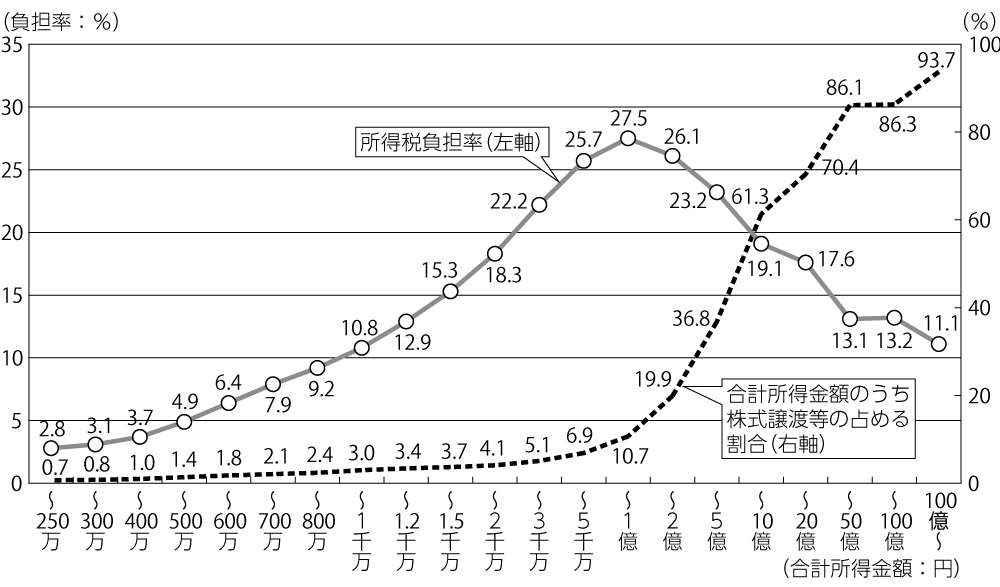

図1は、所得税の所得分布による負担率の変化を表しています(2013年分)。所得税は超過累進税率構造をもっていますので、所得が上昇すれば税負担は増加するしくみです。しかし、所得金額1億円のところを頂点にグラフは下降し始めます。その理由は、総合課税されない(分離課税)所得が大きくなるからです。現在は、金融所得が一律20%課税となっており、それが反映しているわけです。

出典:第23回税制調査会(2015年10月14日)、財務省説明資料「所得税2」に筆者加筆

これでは、所得再配分機能は高額所得者のところで機能しないのですから、きわめて問題のあるシステムになり果てているということです。

もう少し所得税のお話を続けます。

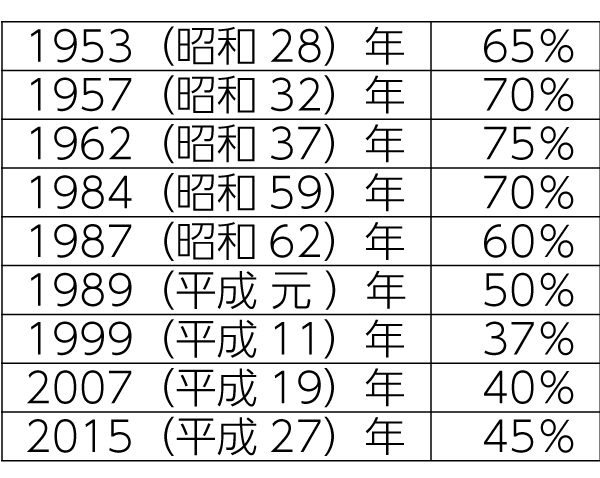

所得税がすぐれた税金だという場合、超過累進税率を持つだけではなく、その最高税率の高さも重要です。実はわが国の所得税の最高税率は、現在、45%ですが、これまでの推移(表2)をみると、最高で75%という時代がありました。回復傾向がみえるとはいえ、30%も最高時を下回っており、加えて図1の実態ですからお話になりません。

筆者作成

いま一つ大事なのは、課税最低限が設定されている点です。わずか38万円(住民税33万円)ですが基礎控除がだれにでも保障されてきたものが、2018年の税制改正で、所得金額2400万円から徐々に控除額が減額され、2500万円でゼロにされました。高額所得者とはいえ、課税最低限が保障されない仕組みが入れられたのです。これは重大な転換点になるかもしれません。課税最低限は、憲法25条の「文化的で最低限度の生活保障」の具体化だったのですから、この動きにも注意しておきたい点です。

なお、住民税は2007年の三位一体改革により、所得税から5%分が「税源移譲」されましたが、それまで、5%─10%─13%という累進税率が一律10%になってしまっています。完璧に高額所得者優位です。

消費税は所得税を否定

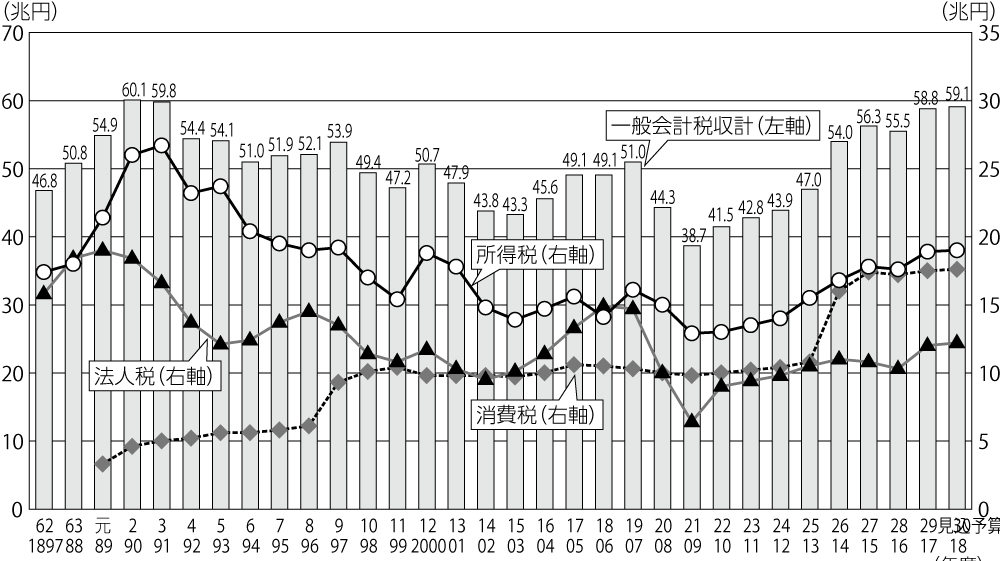

図2は、2018年度当初予算までの税目別の税収の推移です。

出典:第17回税制調査会(2018年10月10日)、財務省説明資料「税財政の現状等について」に筆者加筆

相次ぐ減税で法人税は大幅に後退し、代わりに消費税が台頭してしまったのです。その消費税は税収第2位ですが、これが10%に増税されると間違いなく第1位の座を占めそうなのです。

所得税の「所得再配分機能」はまだ保持できているとしても、消費税という税金には課税最低限のしくみがありませんし、非課税取引を除き一律8%課税です。ということは、所得税にほぼ拮抗する消費税収をあげるということで、所得税のこの所得再配分機能が少なくとも半分は機能不全とされているに等しい状態だということを意味します。

所得を分解すると、「所得=消費+貯蓄」という式が成立します。収入の少ない家計では、ほとんどが消費に回ってしまい貯蓄できない状況になり、その場合は「所得=消費」ということになります。所得に所得税が課税されています。その所得の処分である消費に消費税が課税されており、これはどうみても「二重課税」ではありませんか。そして、その消費税の税率アップで一層の課税強化がなされようとしているわけです。

消費税という税金は、「知らないうちにとられる税金」「痛みを感じない税金」(傍点筆者)です。何しろモノの価格のなかに眠っているからです。一寸法師に出てくる「打ち出の小槌」を思い出してください。一振りするたびに税率は上がっていく……。

逆進性は解消できない

消費税最大の弱点、それは「逆進性」です。消費税率が上がると低所得者ほど収入に対して生活必需品の出費の割合が高くなり、高所得者よりも税負担率が大きくなるという問題です。消費税は、どうやっても解決しない難問を抱えているのです。解決できなくても「負担の緩和」はできないかということで、生活必需品である飲食料品を低率にしようという発想で、複数税率制を増税の際に導入するというのです。

複数税率の怪

8%適用とされる「飲食料品」とは何かをまずみておきましょう。

食品とはお酒を除く飲食物のこと。そして、飲食物は、「人の飲用又は食用に供されるもの」に限定されます。ミネラルウォーターは食品ですが、水道水は洗濯・入浴などにも使われるので8%適用はありません。水道水をペットボトルに詰めて飲用として販売すれば8%適用対象となります。そして、消費税率8%適用か否かの判定は、飲食料品を提供する時点(取引を行う時点)で行うことになるので、販売者が「人の飲用又は食用に供されるもの」として販売したならば、購入者がそれ以外の目的で購入・使用したとしても、その取引は「飲食料品の譲渡」に該当するので、8%税率適用対象となるとしています。つまり、販売者側の認識を基準とするのです。

イートインの場合

イートインというのは、テイクアウト(持ち帰り)に対する言葉で、飲食店で買った食料品をその店内で食べることをさします。コンビニやファストフード店、デパ地下にもコーナーが設けられています。そのイートインをめぐる8%税率適用の可否は、マスコミでもよく取り上げられる問題です。そもそも、飲食店・喫茶店などの飲食設備のある場所で食事を提供する場合は、8%適用はないものとされています。

その場所で、トレー(お盆)や返却が必要な食器などに入れて飲食料品を提供する場合は、飲食料品であっても税率10%適用となります。しかし、持ち帰るための容器に入れたり、包装して販売したりする場合は、「飲食料品の譲渡」に該当するとして8%適用になります。このような持ち帰りも店内飲食も可能な店舗で、持ち帰り用の容器に入れて販売したけれどもイートインコーナーで飲食するということがありそうです。そうすると、お客さんに販売のつど、店内飲食か持ち帰りかの意思確認をすることになります。ところが 、コンビニは、飲食料品を持ち帰ることを前提としたお店だということで、「イートインコーナーをご利用の場合はお申し出ください。」と掲示してあれば8%適用でよいという扱いになります。ファストフード店でのテイクアウトは、購入者(消費者)の意思表示が基準とされるのです。

このような話はいくらでも続けられます。飲食設備の有無で税率適用が違うなど、事業者のみならず、消費者にとってもこの税率適用は関心事になります。が、とてもわかりづらい。例外の例外に例外が加わるような話ですから、思考停止に追い込まれそうです。

免税事業者排除の問題

消費税増税の4年後の2023年10月から「インボイス」が導入されます。事業者には、いままでの請求書や領収書への記載事項に加えて、税率ごとの売上金額の集計と税率ごとの税額の合計、そして事業者登録番号の記載が義務付けられます。この番号はマイナンバーなどではなく新たな番号制度で、国税庁が発行します。さらに、登録番号記載がなければインボイスとして扱われないばかりか、不正として罰則が用意されている点で厳しい制度になります。

新制度では、課税売上1000万円以下の免税事業者は事業者登録ができず、登録番号が取得できません。免税事業者がインボイスを発行するためには、課税事業者を選択して登録しなければなりません。このことは、課税事業者が免税事業者から購入(支払い)すると、仕入税額控除ができなくなるので、同じ取引であっても、取引の相手が課税事業者か免税事業者かで違いが出ることを意味します。そうすると、仕入れ側にすれば、同じ財やサービスを仕入れるならインボイス発行事業者から仕入れるという選択を迫られることが十分に予測できます。その結果、インボイスを発行できない事業者は、取引から排除されることになるのではないかという、当事者にとっては看過できない大問題になります。建設職人、バーのホステス、個人タクシーなどで深刻になりそうです。

ポイント還元で6段階税率に

中小店舗でキャッシュレス支払いをすれば、金額5%相当分のポイントが戻ってくるという政策が準備されていますが、8%から10%への増税どころか、減税ではというようなものになっており、「そこまでするなら、そもそも消費税を上げなければいい」との声が起きるのは当然です。増税後の景気対策の極めつきとして、増税後9カ月間、2020年7月の東京オリンピックの前までの期限付きで導入が予定されます。

ポイント還元に加えてさらに軽減税率が適用されるため、その両方を考慮した“実質税率”は、多岐にわたることになってしまうのです。たとえば、個人商店で弁当をキャッシュレス決済で購入し持ち帰れば、10%からポイント還元5%+軽減税率2%で実質消費税率は3%になります。同じ商品をコンビニで買えばポイント還元2%+軽減税率2%で実質6%となり、大手スーパーで買うと軽減税率2%のみで実質8%となります。同じ弁当の実質消費税率は3%、6%、8%となり、さらに、弁当を店内で食べる場合は、軽減税率が適用されませんから「買うお店」「持ち帰るか否か」で実質税率が6種類に分かれることになるのです。

キャッシュレス決済をこの際に拡大しようという作戦ですが、店舗が負担するクレジットカード手数料は、飲食店5%、小売店4%、デパート2%、コンビニなどでは1%程度となっていて、風俗店やバーなどでは10%もの手数料を店側が負担していることもあるといいます。中小店舗の負担はかなりのものとなりそうです。また、中小での幅広い決済が進めば、不正利用される可能性が高いと指摘されています。

このように、消費者はもとより事業者の負担も大きくなる消費税。すでに物価値上げラッシュが始まっています。このまま増税を許してよいのか、真剣な議論を期待したいと思います。