経済の東京一極集中は国税収入だけでなく、地方税収においても東京と地域間での税収格差を大きくしています。政府による「上から」の地方税財源調整も行われていますが、問題点も少なくありません。

経済・財政からみた東京一極集中

2000年代以降における経済・財政での東京一極集中の状況を表1でみてみましょう。第一に、東京への人口集中は進んでいます。東京都の人口は2006年の1270万人から2016年の1362万人へと10年間で92万人も増加し、全国人口に占めるシェアも9・9%から10・7%に上昇しています。日本の人口は2008年以降減少傾向にありますが、その中で東京都だけは人口を増加させているのです(2020年5月の「東京都の人口(推計)」では1400万人)。

出所)『県民経済計算年報』、『国税庁統計年報』、『東京都税務統計年報』。

第二に、東京の人口集中の背景には東京の経済活動の大きさがあります。GDPという経済活動規模(1年間の付加価値生産額)をみてみましょう。東京都内でのGDPは2006年、2016年とも約105兆円にのぼり、全国GDPの19%を占めています。これは、世界的企業も含めて多種多様な企業が活動し、また大規模な商業・文化施設や政府機関・教育機関などが存在している東京が、巨大な経済活動の場、就業の場になっていることを表しています。

第三に、企業の利潤である法人所得は経済規模以上に東京に著しく集中しています。東京の法人所得は2006年24兆円、2016年26兆円ですが、それぞれ各年の全国法人所得の約44%、41%も占めています。これはもちろん東京の活発な経済活動を基盤にしていますが、それ以上に重要なのは企業の本社の多くが東京に集中して、全国ないし全世界での企業活動の成果である利潤が東京本社の法人所得として計上されるからです。

第四に、政府・自治体による公共サービスの財源となる租税収入についても東京への集中がみられます。東京都内で徴収される国税収入は2006年22兆円、2016年25兆円で、これは両年の国税収入総額の約39%になる一方、東京都内で徴収される地方税収入(都税、特別区税、市町村税)は2006年6・5兆円、2016年7・0兆円で、全国地方税収入の約18%を占めます。

国税収入の約4割が東京都内から徴収されているという事実にはかなり驚かされるのではないでしょうか。これは主要国税である所得税、法人税、消費税の東京集中が顕著だからです。表2で2017年度の国税収入(65・4兆円)の徴収地をみると法人税の49%、所得税の35%、消費税の40%が東京から徴収されているのです。これらの背景には、①法人税:東京への法人所得(利潤)の集中、②所得税:東京居住者の所得水準が相対的に高いこと、③消費税:東京本社を通じた消費税納税、東京への卸・小売業の集中などがあります。つまり、総じて経済の東京一極集中が国税収入の東京集中をもたらしているのです。

注)国税には地方法人税も含む。消費税には地方消費税も含む。

出所)『国税庁統計年報』。

地方税収の東京集中と地域間格差

さて、地方税収の東京のシェアは約18%でした。国税収入の39%に比べると東京への集中度はやや低くみえるかもしれません。それでも東京の人口シェア約10%に比較すると2倍近くあり、東京のGDPシェア19%にほぼ相当する高さです。そこで表3で個々の地方税収(2017年度)の東京への集中度をみると次のことがわかります。第一に、東京の個人住民税は2・2兆円で全国の17・2%を占めています。住民税は10%の均一税率(都民税4%、区市町村民税6%)ですから、東京の個人住民税のシェアはほぼ住民所得の全国シェアを反映することになります。第二に、地方法人2税の東京のシェアは法人住民税29・8%、法人事業税25・3%であり、かなり高くなっています。法人住民税は国税法人税額を、法人事業税は法人所得・付加価値額・資本金額を主な課税ベースにするため、法人の利潤・経済活動の集中する東京ではこの地方法人2税の税収規模が大きくなっているのです。第三に、東京の地方消費税のシェアは13・7%であり、人口シェアをやや上回る程度です。消費税の徴収額ベースでは東京のシェアは約40%ありましたが(表2)、地方消費税は各都道府県へ一定の方式で清算配分されるため、ほぼ人口シェアに近くなっています。第四に、東京の固定資産税のシェアは16・4%であり、個人住民税のシェアと同程度あります。これは経済活動の集中する東京では、土地・建物などの不動産評価額が相対的に高いことを反映しています。

注)東京都分は都税、特別区税、市町村税の合計。

出所)『東京都税務統計年報』平成29年度。

国税よりも集中度は低いとはいえ、地方税収の東京集中は東京とその他地域との地方税収格差も生み出しています。表4の人口1人当たり地方税収額(道府県税+市町村税)で、東京都とその他道府県との格差をみるとつぎのことがわかります。第一に、東京の1人当たり地方税額は全国平均の1・6倍であり、他の上位3府県(1・0~1・2倍)に比べてもかなり高くなっています。第二に、とくに東京の地方法人2税は全国平均の2・5倍もあり、最小県の6・0倍にも達しています。全国的にも地方法人2税の地域間格差は大きくなっています。第三に、東京の個人住民税は全国平均の1・6倍もあります。第四に、地方消費税では東京は全国平均の1・1倍であり、全国でのばらつきもそれほどありません。地方消費税の清算方式が機能していることがわかります。

出所)『地方財政白書』平成31年版。

地方税財源調整の試み

東京一極集中の下で地方税収とくに地方法人2税の東京集中がみられること、また地域間での地方税収格差も無視できないことがわかりました。こうしたなかで、全国の地方自治体の財源を保障する手段として、従来から地方交付税は重要な役割を果たしてきました。

2017年度決算でみると全国の都道府県歳入50・9兆円の内訳は、地方税40・4%、地方交付税17・0%、地方譲与税3・9%、国庫支出金11・9%、地方債10・8%であり、市町村歳入59・8兆円の内訳は、地方税32・4%、地方交付税13・6%、地方譲与税6・5%、国庫支出金15・8%、地方債8・6%になっています。とくに、財政力の弱い、つまり地方税収の少ない自治体ほど、地方交付税は大きな比重を占めています。都道府県を例にとると、財政力の最も低い3県(鳥取、島根、高知)平均の地方税の歳入構成比は14・4%にすぎませんが、地方交付税は38・2%も占めています。逆に財政力が最も高く地方税が歳入の66・1%を占める東京都には地方交付税は交付されていません(『地方財政白書』平成31年版)。

地方交付税の法定財源は、国税の所得税・法人税の33・1%、消費税の20・8%、酒税の50%、地方法人税の全額となっています。つまり、東京一極集中で国税徴収額の東京集中が進行していますが、その国税収入のかなりの部分が地方財源として調整配分されているわけです。もっともこの地方交付税額は2000年度をピークに抑制傾向にあり、2019年度には16・2兆円に縮小しています(『地方交付税のあらまし』平成31年度)。

他方で、税収の地域間格差の大きい、つまり東京集中の著しい地方法人2税については、地域間格差是正をねらったやや強引な制度改正も行われてきました。法人住民税は本来17・3%(県税5・0%、市町村税12・3%)であった税率が2016年度に12・9%(同3・2%、9・7%)、2019年度に7・0%(同1・0%、6・0%)に引き下げられ、その差額税収分は地方法人税(国税)として地方交付税財源に組み入れられました。また、法人事業税は、2008年度よりその一部が地方法人特別税(国税)に振り替えられ、地方譲与税として都道府県に「人口」「従業員」を基準に再配分されています。同制度は2019年度から特別法人事業譲与税に変更され「人口」のみを基準に都道府県に再配分されます。これらの地方法人2税の制度変更は、一面では確かに地域間の税収力・財政力格差の是正にはなります。しかし、巨大都市特有の財政需要を抱える東京(都・特別区)にとっては、もっぱら税収損失を被ることになり、不満の大きい制度改正であることも事実です。

問題の多いふるさと納税制度

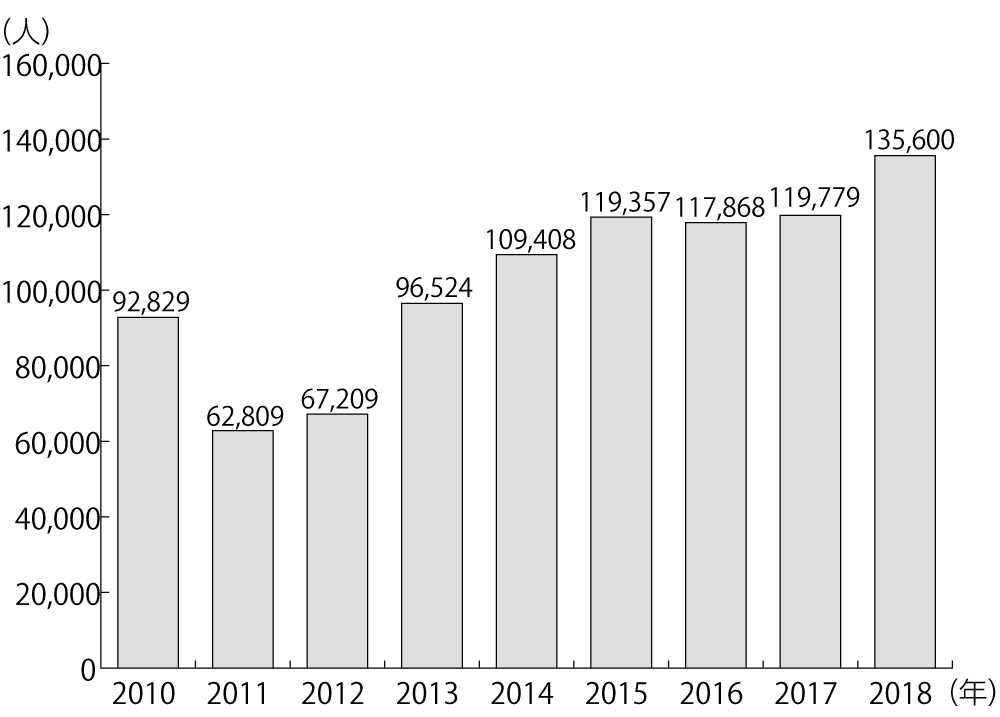

最後に、近年話題のふるさと納税制度について東京一極集中と関わらせて考えてみたいと思います。ふるさと納税制度は簡単にいえば、①各自治体は創意ある地域づくり計画などで寄付金応募をアピールする、②納税者は応援したい任意の自治体に金額を寄付する、③一定の上限額はあるが、寄付者は[寄付金額-2000円]を所得税・住民税から税額控除される、④自治体は寄付金額に応じて返礼品を送る、⑤寄付金を通じて自治体は独自収入を増やし、税収格差是正に寄与することになる、ということでした。この制度は2008年度から開始され、寄付実績は2008年度5万件・81億円、2014年度191万件・388億円でした。ところが2015年度の制度改正(手続き簡素化、税額控除メリットの拡大)と自治体の返礼品競争の激化の中で、寄付金額は急増し2018年度には2322万件・5127億円に達しています。

ふるさと納税という寄付金制度は極めて不合理・不公平な制度です。それは、①大半の寄付者は返礼品を目当てに寄付しており、本来の寄付とはいえません。②例えば10万円を寄付してもほぼ全額の9・8万円は税額控除され、実質負担なく返礼品(寄付金額の3~4割相当)を入手することになります。③税額控除限度額は所得水準が高いほど大きくなり、高額所得者ほど制度利用の恩恵が大きいという不公平があります。④受け入れ自治体にとっては返礼品調達等の募集経費負担も大きく(2018年度で受け入れ額の55%)、寄付金制度としては極めて非効率です。⑤その一方で、特定の一部自治体は派手な返礼品提供によって過大な寄付金を集めています(2018年度:大阪府泉佐野市約497億円、静岡県小山町約250億円、和歌山県高野町約196億円、佐賀県みやき町約168億円、等)(以上、総務省『ふるさと納税に関する現況調査結果(令和元年度実施)』、より)。

さて、このふるさと納税制度は結果的には大都市圏での住民税収を減少させています。表5によれば、大阪を除けば東京、神奈川、埼玉、千葉、愛知、兵庫の6都県は寄付金受け入れ額よりも住民税控除額が上回っています。とくに東京は849億円のマイナスになっています。なお、住民税控除による減収分の75%は地方交付税によって「補塡」されるため、地方交付税交付団体の場合は減収の影響はその分だけ小さくなります。

出所)総務省自治税務局市町村税課『ふるさと納税に関する現況調査結果』(令和元年度実施)。

しかし、地方交付税の不交付団体とくに東京都・特別区にとっては住民税控除の影響は小さくありません。表6は23特別区のうち1世帯当たり区民税額の上位7区と下位3区の寄付金控除額とその区民税収に占める割合を示したものです。1世帯当たり区民税額の高い、つまり高額所得者の多い特別区(千代田、中央、港、文京、渋谷、世田谷、目黒)の住民ほどふるさと納税制度を利用しており、結果的に区民税収が4~6%も減少しています。ふるさと納税制度は東京都・特別区にとっては極めて不合理な制度になっています。

出所)特別区長会『不合理な税制改正に対する特別区の主張』令和元年度版。