コロナ禍のような大不況の備えにもなる国の安定財源として、変動幅が小さく、応能原則にもかなう富裕税に着目し、導入の根拠、環境整備、大まかな税収試算を示します。

コロナ禍が迫る財源問題

コロナ禍が長期化する中で、困窮世帯の生活支援、休業休職の補償に必要な財源を、応能原則にもとづいて確保することが急務となっています。筆者は、こうした財政需要を満たす安定的な財源として、留保利益課税(対法人)と富裕税(対個人)の創設を提言してきました。本稿では紙幅の関係から富裕税の創設の根拠を掘り下げ、その後、富裕税導入の環境整備を簡略に説明し、富裕税導入による増収見込みの概算を示します。

富裕税の根拠(1)~租税論から~

個人が保有する財産に対する課税には取得、保有、移転の各場面を捉える税があります。富裕税は一定額を超える資産に対する税ですから保有税の一種ですが、相続という一時点で課税する相続税とは違って経常税です。

富裕税の根拠は、シャウプ勧告に見られたように、「所得税の補完税」と捉える見解(累進税率を引き下げる代わりに富裕税で補完するという考え方)や、所得課税では捉えられない富を財産保有の側面から捕捉するものといった説明がされてきました。また、経済力の集中防止、保有資産の多寡に起因する社会的格差の是正といった社会政策的観点から、富裕税の根拠を説明する議論があることはよく知られています。

こうした説明については後ほど、実証的に吟味しますが、ここでは租税論の見地から、相続税、具体的には富裕税に隣接する遺産課税方式(被相続人の遺産に課税する相続税方式)の課税根拠に関する研究業績を参照しながら、富裕税の課税根拠を考えます。遺産課税方式の相続税と富裕税は、生涯所得への清算課税か、生前の経常課税かの違いはありますが、個人の保有資産に累進課税することによって富の集中を抑制するという趣旨では共通します。

遺産課税方式については、「遺産の引継ぎの社会化」という観点を立てて肯定的にとらえる見方がある一方で、①遺産分割のありようを考慮しないこの方式では、相続人の担税力に応じた課税ができないという否定的な見方があります。さらに、②どちらの課税方式であれ、社会還元説による相続税は「国家による財産権の侵害であり私有財産制の否定に他ならない」、③所得税補完説による相続税は「懸命に働いて節約しながら財産を築いた人に罰を与えるようなもの」というそもそも論からの批判が今もあります。

このうち、①の議論は錯覚です。なぜなら、遺産課税方式の場合の納税義務者は、相続人ではなく被相続人です。相続人は各々の協議によって合意した分ずつ相続税課税後の遺産を分割取得するにすぎません。したがって、遺産課税方式では「相続人ごとの担税力」が問題になる局面はありません。

②は相続税にとどまらず、富裕税にも向けられてきた批判ですが、租税論からの批判というよりは憲法第29条第1項「財産権の不可侵」を絶対視し、「財産権の内容は、公共の福祉に適合するように、法律で定める」と謳われた同条第2項の規定を全く考慮していません。

わが国の憲法学の標準的解釈によれば、「私有財産制の絶対化が多数の国民の窮乏化をもたらす傾向があることは、過去の経験によって明らかである。この欠点を直すのが、ここでの公共の福祉の狙いでなくてはならない」、つまり、憲法第29条第2項がいうところの公共の福祉とは「各人の人権を実質的公平に尊重すべきであるとの原理であり」「それはとりわけ、各人に人間的な生存を保障しようとする社会国家的公共の福祉を意味する」と解されています。

であれば、生存権にまで深刻な格差が及ぶに至った今日、公的な社会保障制度を維持・充実するのに要する財政需要を充足するために、既存の税目ではもはや限界となれば、応能負担の原則に即して富裕層に相応の負担を求める税を創設することは、「公共の福祉に適合するよう」財産権に制限を課す立法裁量の範囲内の措置として、合憲とみなすことは十分可能と考えられます。

最後に、上記の③の主張はヨーロパでも富裕税に反対する論者の主張でした。しかし、こうした批判は富裕税、相続税いずれに対する批判としても自滅的(self-defeating)です。なぜなら、今日の日本の富裕層の富の多くは「懸命に働いて節約しながら築いた財産」ではなく、この後、データで示すように、株式等譲渡所得の低率分離課税という税制上の特典によって増殖された金融資産だからです。このように国から受けた税制上の特典によって築き上げられた財産の一部を社会に還元する、逆進的な消費税の増税、あるいは後代の負担を増やす国債の増発に代わる富裕税の創設(再導入)が、「国家による財産権の侵害」に当たるとは到底考えられません。

富裕税の根拠(2)〜所得階級別の貯蓄統計からの検証〜

富裕税は所得税を補完するものと言われますが、その意味するところは漠としています。そこで、いくつかの所得と貯蓄の階級別世帯分布統計を用いて、所得分布と貯蓄分布の相関性を検証してみます。

表1は金融広報中央委員会「家計の金融行動に関する世論調査」(2019年版、2人以上の世帯)に収録された世帯の年間収入別に見た金融資産保有額の分布(百分比)です。これを見ると、年間収入300万円未満の世帯ではその55・3%が300万円未満の金融資産しか保有せず、3000万円以上の金融資産を保有する世帯は3・9%に過ぎません。つまり、少ない所得(フロー)と少ない貯蓄(ストック)が表裏一体になっています。

では年間収入1200万円以上の世帯はどうかというと、46・3%の世帯が3000万円以上の貯蓄を持っていますが、14・6%の世帯は貯蓄500万円未満であることにも留意する必要があります。つまり、年間収入の大きさは一律に貯蓄の大きさにつながっているわけではないのです。なぜそうなったのでしょうか?

その理由を考える手掛かりになるのは、「家計の金融行動に関する世論調査」に収録されている世帯主の年齢・年収別の金融資産保有額の分布です。2019年調査(2人以上世帯)によると、年収1200万円以上といっても、貯蓄額(ここでは中央値)は60歳代では4460万円、70歳代では4830万円ですが、50歳代は2200万円、40歳代は1560万円、30歳代は750万円と年代間の開きが極めて大きくなっています。子育てさなかの40歳代、50歳代ではかなりの年収があっても、保育・教育費に出費がかさみ、貯蓄に回す余裕がないのが大きな理由と考えられます。

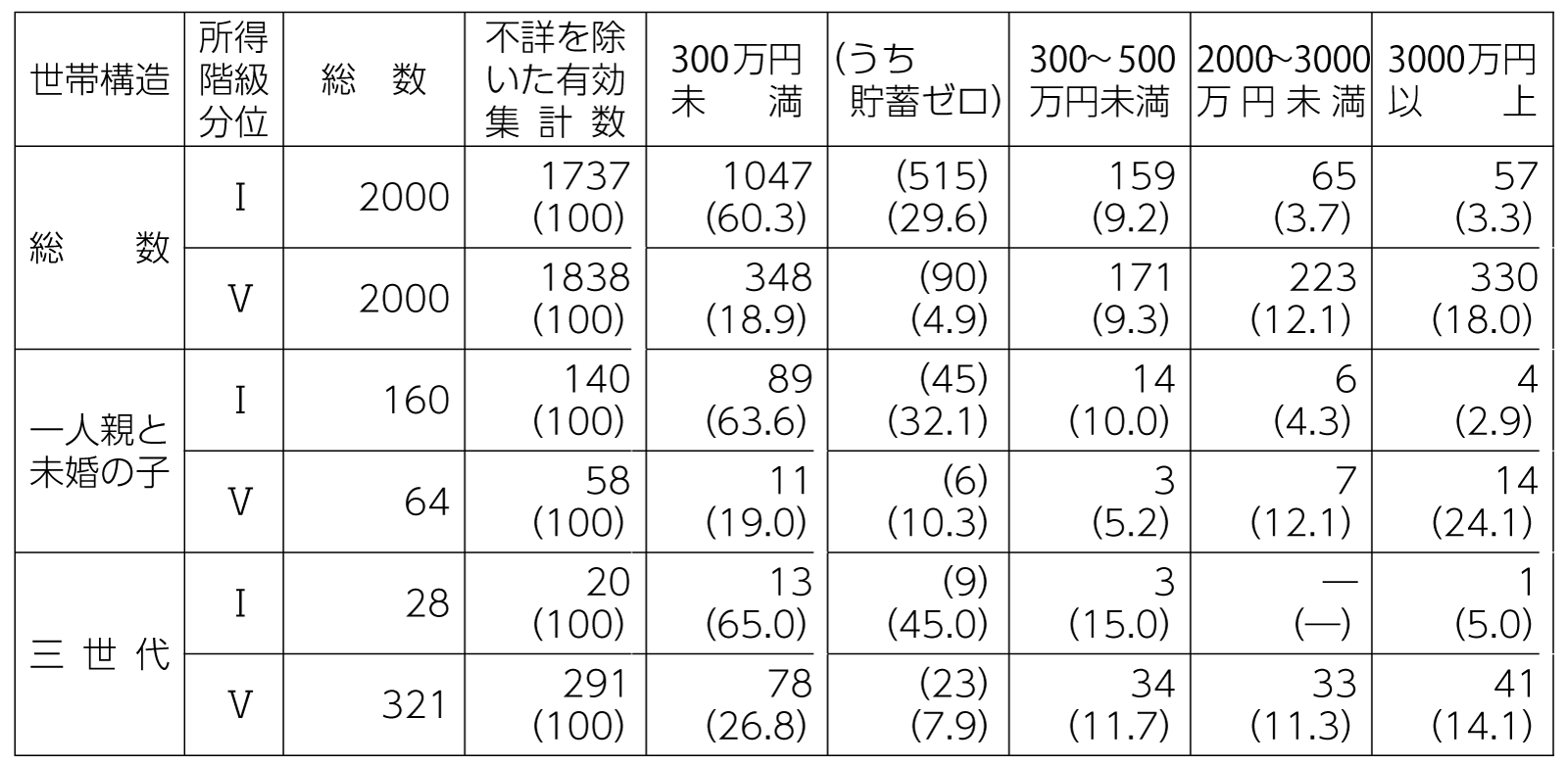

この点を別の統計データで確かめてみます。表2は『国民生活基礎調査』2019年に収録された「所得五分位階級別・世帯構造別の平均貯蓄額の世帯数分布」のうちの第Ⅰ分位と第Ⅴ分位を抽出したものです。これを見ると所得階級第Ⅰ分位に属する世帯の27・4%は貯蓄ゼロ、55・8%は貯蓄300万円未満となっている一方、3000万円以上の貯蓄がある世帯は3%に過ぎません。つまり、この階級ではフロー(低い所得)とストック(乏しい貯蓄)が表裏一体になっています。

しかし、所得階級第Ⅴ分位では違った状況になっています。18%が3000万円以上の貯蓄を保有する一方、28・2%の世帯は貯蓄500万円未満となっています。つまり、所得階級最上位の世帯の中でも、貯蓄の面では大きな開きがあることがわかります。この点は、世帯構造別に貯蓄額の分布をみると、より明瞭になります。「三世代」世帯では第Ⅴ分位に属する世帯でも約27%が貯蓄300万円未満で、3000万円以上の貯蓄を持っている世帯の割合(14・1%)の2倍近くになっています。「一人親と未婚の子」世帯でも、19%が貯蓄300万円未満、24・1%が500万円未満となっています。かなりの収入を得ていても、コロナ禍で休業・休職を余儀なくされると、たちまち貯蓄を使い果たし、困窮に陥る世帯が多いのはこうした貯蓄格差によるものと思われます。

であれば、所得だけでは捕捉できない富(大半は金融資産保有額)に担税力を求める富裕税は所得税を補完する税目として正当化できると考えられます。

富裕税のさらなる有力な実証的根拠

富裕税にはさらに有力な2つの実証的根拠があります。

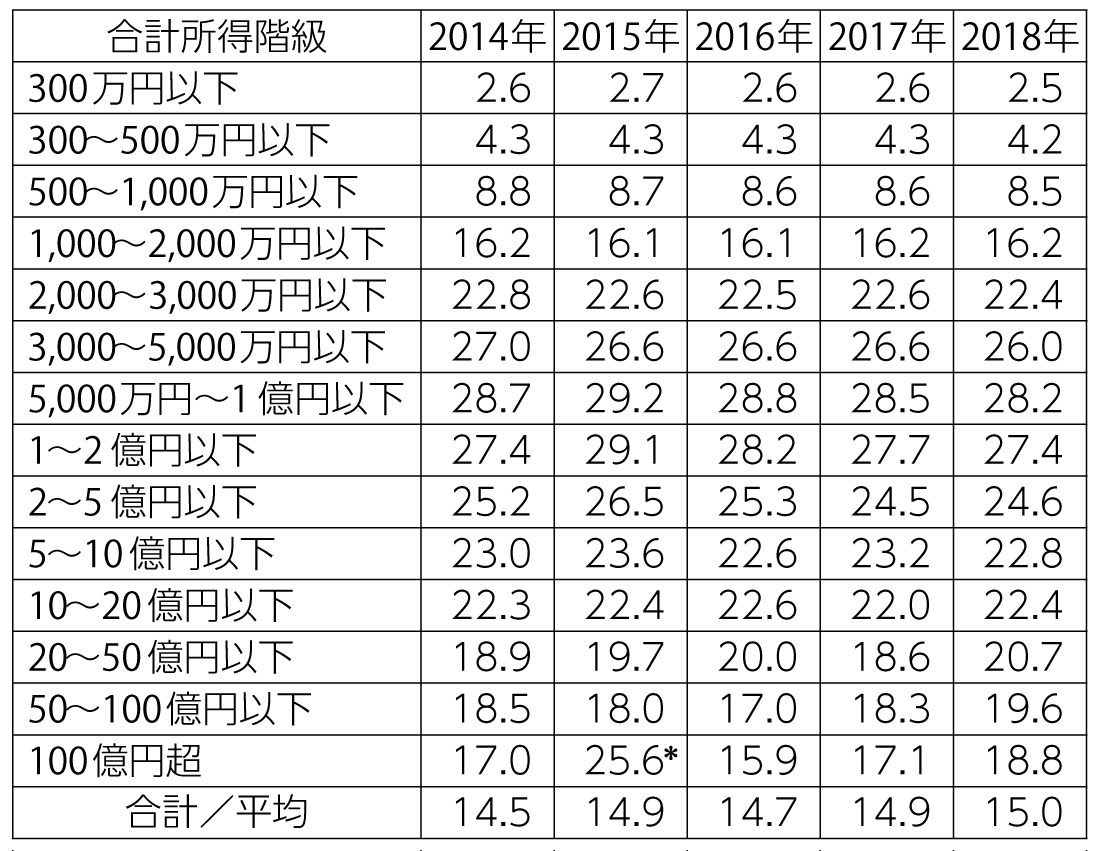

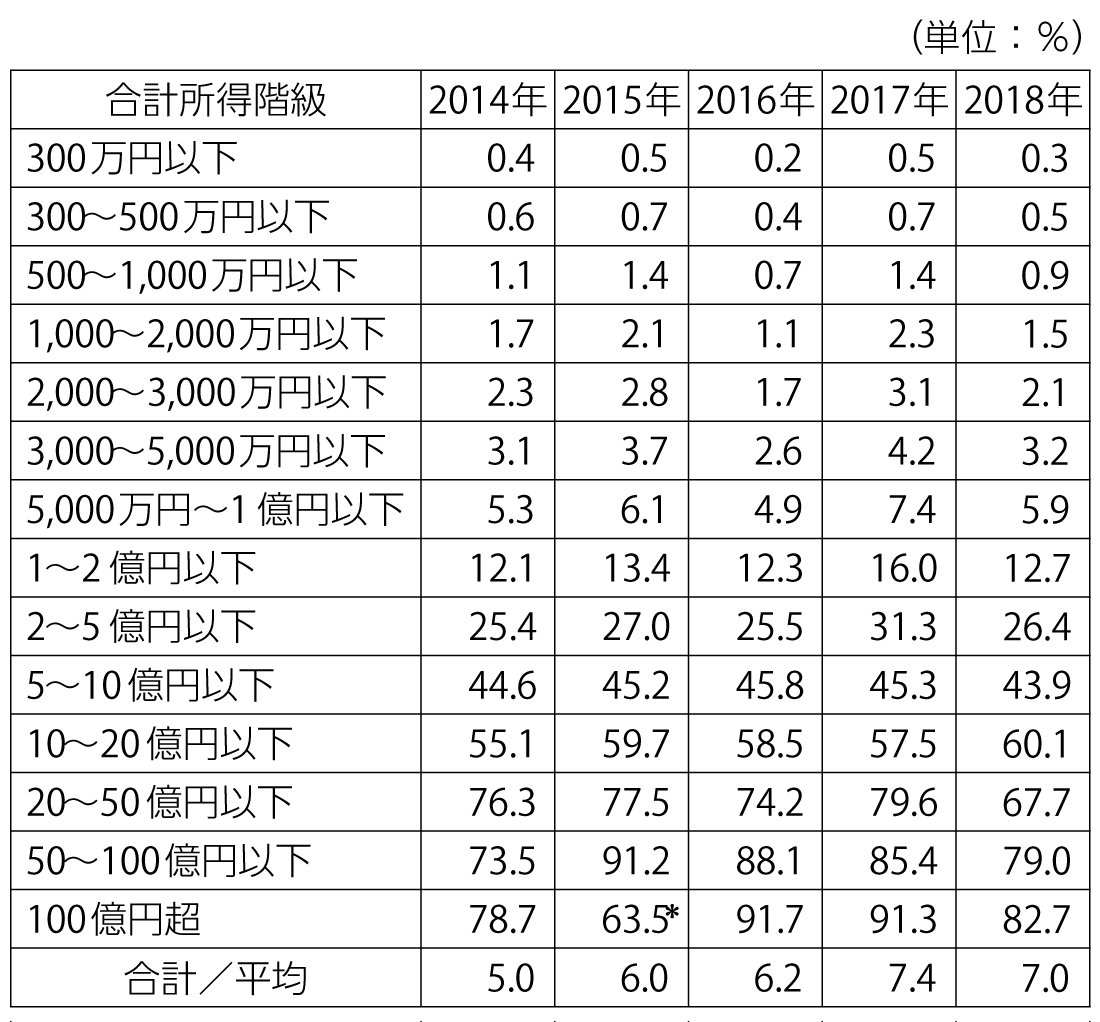

一つは、富裕層の富の大半を占める金融資産は、前記のとおり、金融所得、とりわけ、株式等譲渡所得の低率分離課税という優遇税制の恩恵で形成されたものだという点です。表3は国税庁「申告所得税標本調査」に収録された、合計所得階級別に見た合計所得に対する税負担率(過去5年分)です。これを見ると、合計所得が1億円を超える階級から税負担率が判で押したように低減しています。累進税制でありながら、なぜこういう実態になるのか、原因は表4から明瞭です。合計所得が1億円を超える階級から、合計所得に占める株式等譲渡所得(20%の低率分離課税の適用を受ける所得)の割合が急上昇しているからです。総合課税なら大部分が最高税率45%のブラケット(税率適用所得区分)に入ったはずが、その半分以下の税率で済まされているのです。これがすべての理由とはいわないまでも、高額所得層に偏在した金融所得の優遇によって滅失した所得税収の穴埋めをする形で消費税が増税されてきた現実を考えれば、富裕層が蓄財した富の一部を富裕税で国庫に還元し、社会的規模での再分配の財源に充てることは税の大義に適って余りあります。

筆者が富裕税を支持するもう一つの有力な実証的根拠は、富裕層が保有する金融資産のかなりの部分が将来不安に備える合理的水準を超えて、遺産動機で保有されているということです。

内閣府が公表している家計の貸借対照表(2019年暦年末)によると、家計が保有する純金融資産(金融資産─金融負債)は1472兆円に上り、個人企業を含めた純金融資産はこの20年間で398兆円増加(1・35倍)しています。わが国の家計にこれほど貯蓄がたまる理由をマクロ経済学は将来不安に備える「予備動機」と子ども世代に残す財産を増やそうとする「遺産動機」から説明してきました。

内閣府『経済財政白書』2019年は、さらに踏み込んで、高齢者世帯(正確にいうと、この世代の資産階級第Ⅴ分位に属する富裕層)の消費水準は、将来不安への備えを考慮した合理的水準を大きく下回っているという実証データを示しています(『経済財政白書』111ページ)。そして同白書は、このような結果になっているのは、高額の資産保有階層ほど子ども世代に財産を残そうとする動機が強いと解説しています。富裕層が蓄財した金融資産の過半が不公平税制の典型というべき金融所得の低率分離課税の恩恵によるものなら、相続時の不完全な清算を待つことなく、富裕税で国庫に回収し、社会的規模での再分配の財源に充てる強固な根拠になると考えられます。

富裕税導入の環境整備

それでも富裕税が戦後、ヨーロッパでもわが国でもいったん導入されながら短期間に廃止された大きな理由は、課税回避のための資産の海外逃避、執行の困難(特に課税対象の捕捉の困難さ)でした。これらは、現在、富裕税の再導入を検討する時も、軽視できないハードルです。しかし、ヨーロッパでの実施経験やわが国での近年の財産調査体制の整備状況を勘案すると、富裕税導入の環境はかなり整備されています。

まず、資産の海外逃避ですが、2012年の税制改正の際に導入された「国外財産調査制度」、ならびに金融機関に対する「国外送金等調書」提出の義務付けがかなりの抑止効果を持つと考えられます。これは、毎年12月31日の時点で、合計金額が5000万円を超える国外財産(動産、不動産、金融資産)を保有する日本の居住者に対して翌年の3月15日までに国外財産調書を提出することを義務づけた制度です。

次に課税対象の捕捉と評価ですが、これについて2016年1月から施行された「財産債務調書制度」の活用が期待されます。これは、各種所得(退職所得は除く)の合計額が2000万円を超え、かつ、その年の12月31日現在で合計額が3億円以上の財産を保有する納税義務者に対して、各財産の種類、数量、価額ならびに債務の金額等を記載した調書を翌年の3月15日までに提出することを義務付ける制度です。この制度が適正に運用されれば、富裕税の課税対象は少ないコストで捕捉・評価できると期待されます。

富裕税による増収試算

最後に富裕税の創設によって、どの程度の税収が見込めるのか、次の条件をもとに、野村総合研究所が行った「日本の富裕層推計」(2020年12月発表)を用いて粗い試算をし、結果だけを示しておきます(表5)。

課税対象:固定資産税の対象外の固定資産(一定額以上の絵画・骨董を含む)と純金融資産。ただし、ここでは資料の制約から純金融資産のみ。

適用税率:5000万円~1億円未満1・5%、1億円~5億円2・5%、5億円超4%累進税率 基礎控除:5000万円

このように、2019年ベースでは概算で7・31兆円(消費税約2・8%に相当)の新しい税収を確保できることになります。

【注】

- 1 泉 美之松「富裕税の法の解説」『財政経済弘報』1950年3月27日、1ページ。

- 2 渡辺直彦「富裕税について」『経済月報』1975年6月、78ページ。

- 3 例えば、安宅敬祐「格差是正の税制(四・完)──再考・純財産税ないし富裕税について」『自治研究』2008年5月、19~50ページ。

- 4・5 餅川正雄「日本における相続税の課税方式に関する研究」『広島経済大学研究論集』2017年9月、74ページ。

- 6 宮沢俊義『憲法Ⅱ』1959年、有斐閣、391~392ページ。

- 7 ドイツほかヨーロッパ諸国とわが国における富裕税の導入、廃止、再燃の経緯については、関野満夫「ドイツにおける富裕税(純資産税)」『經濟學論纂』(中央大学)2013年12月、醍醐聰「コロナ禍における財源問題を考える」『KOKKO』第41号、2020年11月、を参照。

- 8 以下、醍醐、前掲(注7)論文、41~42ページ参照。

- 9 野村総合研究所「日本の富裕層は133万世帯、純金融資産総額は333兆円と推計」2020年12月21日。

- 10 【税収見込みの計算過程】

準富裕層

課税対象額:7461─5000=2461万円

税額:(2461万円×0・015)×341・8万世帯≒1・26兆円

富裕層

課税対象額:19000─5000=14000万円

税額:{(10000×0・015)+(4000×0・025)}×124万世帯=3・1兆円

超富裕層

課税対象:111000─5000=106000万円

税額:{(10000×0・015)+(40000×0・025)+56000×0・04}×8・7万世帯≒2・95兆円